تحلیل تکنیکال چیست و چگونه کار میکند؟ آموزش صفر تا صد برای تازهکارها

آموزش تحلیل تکنیکال

شاید برای شما نیز پیش آمده باشد که با نگاه کردن به برخی از نمودارهای بازارهای مالی فکر کنید که چگونه میتوان چنین رشدی را پیشبینی کرد، یا چگونه میتوان قبل از ریزش بزرگ از آن باخبر بود و از ضررهای بزرگ جلوگیری کرد. بخش بزرگی از این اطلاعات در علم تحلیل تکنیکال خلاصه میشود؛ علمی به وسعت دریا که یادگیری در آن کلید موفقیت است. در واقع «تحلیل تکنیکال» را میتوان مرحله اول فعالیت در بازارهای مالی دانست. اما اینکه تحلیل تکنیکال چیست و چه کاربردی دارد را در این مطلب توضیح میدهیم. دقایقی را با ما همراه باشید.

تحلیل تکنیکال چیست؟

تحلیل تکنیکال (Technical Analysis)، روشی برای پیشبینی روند آینده قیمت داراییها مانند سهام، طلا یا ارز دیجیتال است که بر پایه بررسی نمودار قیمت، حجم معاملات و الگوهای رفتاری بازار انجام میشود. در این روش، فرض بر این است که همه اطلاعات در قیمت منعکس شده و تاریخ در بازار تکرار میشود.

توجه داشته باشید که هیچکس، با هیچ روشی نمیتواند با قطعیت کامل در خصوص آیندهی یک سهم یا یک رمزارز یا هر چیز دیگری اظهار نظر کند. بنابراین، هر آنچه رخ میدهد، تحلیل است و هرگز قطعیتی در آن نیست! اما … تحلیلگران یا بهتر است بگوییم عمده فعالان بازارهای مالی مانند فارکس و کریپتو، بر این عقیده هستند که قیمت، رفتار تکرارشونده دارد؛ به این معنی که میتوانیم رفتار قیمت در گذشتهی بازار را بررسی کنیم و به الگوهای مشخصی دست یابیم. این الگوها در آینده [احتمالا] تکرار خواهند شد. بنابراین، از این طریق میتوان بازار را تا حد زیادی درست پیشبینی کرد. درستی یا نادرستی این عقیده، موضوع بحث ما نیست. پس در حقیقت، تحلیل تکنیکال یعنی پیشبینی روند بازار با بررسی دادههای گذشته (قیمت و حجم معاملات) و شناسایی الگوهای رفتاری، با احتمال تکرار در آینده. همانطور که اشاره شد، هرگز نمیتوانیم اطلاعاتی از آینده کسب کنیم؛ بنابراین، اطلاعات گذشته بازار تنها منبعی است که در تحلیل تکنیکال به آن دسترسی داریم.

تحلیل تکنیکال از کجا آمده است؟

این موضوع که تحلیل تکنیکال از کجا نشات میگیرد را از دو جهت میتوان بررسی کرد.

اول) قیمت [و تغییرات آن]، باعث ایجاد روندها و شکلگیری چارتها و الگوها و … میشود. با این حال، این عرضه و تقاضا است که قیمت را مشخص میکند. بنابراین، خواسته یا ناخواسته، رفتار انسانی در تعیین قیمت نقش دارد.

تا حدی میتوان رفتارهای انسان را پیشبینی کرد و به الگوهای مشخصی دست یافت. برای مثال، ترس و طمع دو رفتار مهم معاملهگرها در بازارهای مالی هستند که در بسیاری از مواقع تاثیر بسزایی در قیمت یک دارایی دارند. تحلیل تکنیکال نیز از همین الگوهای رفتاری سرچشمه گرفته است.

دوم) اگر بخواهیم به تحلیل تکنیکال از منظر تاریخی نگاه کنیم، باید به سالهای خیلی دور و زمان چارلز داو – موسس وال استریت ژورنال – برگردیم. چارلز داو، بازار سهام نیویورک را بررسی میکرد و تحلیلها و نظرات خود را در اختیار عموم قرار میداد.

تمرکز نظریههای داو بر حرکت و نوسان قیمت بود. معاملهگران بعدها با تکامل این نظرات و تحلیلها، به روشی جدید بر اساس تحلیل نمودارها و تغییرات قیمت دست یافتند که به تحلیل تکنیکال معروف شد. داو را پدر تحلیل تکنیکال و به نوعی یکی از بنیانگذاران بازارهای مالی به شکل امروزی میخوانند.

مرورری بر اصول و مفاهیم تحلیل تکنیکال

تحلیل تکنیکال از مباحثهای مقدماتی شروع میشود و تا پیشرفتهترین و تخصصیترینهای مباحث که مربوط به پرایس اکشن است ادامه پیدا میکند. مقدمه تحلیل تکنیکال قیمت، حجم، حمایت ها و مقاومتها، خط روند و… است.

قیمت

یکی از مفاهیم اصلی در تحلیل تکنیکال قیمت است. اینکه چرا قیمت در اینجا قرار دارد و قرار است به کدام سمت برود تمام کاری است که باید در تحلیل تکنیکال آن را آموزش ببینید. زمانی که قیمت یک دارایی را میسنجید باید به این فکر کنید که آیا این قیمت برای دارایی مدنظر گران یا ارزان است. اینکه در قیمت گران فروشنده باشید و در قیمت ارزان خریدار تنها کاری است که به ظاهر باید آن را انجام دهید. اما جواب دادن به این سوال که قیمت را در جایگاه فعلی خرید یا فروش کرد نیازمند آموزشهای تخصصی است تا شما را به این جواب نزدیکتر کند.

حجم

آیا قیمت در حال بالا رفتن است؟ آیا قیمت در حال ریزش است؟ به حجم نگاه کنید! همانطور که در تصویر زیر میبینید در چارت فراز میتوانید با فعال کردن حجم، اینکه قیمت با چه حجمی خرید و فروش میشود را مشاهده کنید. این میتواند به شما این اطمینان را بدهد که قیمت به صورت واقعی در حال افزایش و کاهش است. اینکه شما به عنوان یک معاملهگر به حجم کندلهای نمودار دقت میکنید از خطرات تله فیک بریک اوت نجات پیدا میکنید.

تایم فریم

منظور از تایم فریم بازه زمانی تحلیل است. تایم فریم می تواند از ثانیه تا سالانه تقسیم شود. برای مثال شما می توانید تحلیل تکنیکال در تایم فریم 4 ساعته انجام دهید. حتما تا به حال شنیده اید که اعتبار تحلیل تکنیکال در تایمهای بالا بیشتر است. تایم فریم به شما کمک میکند تا متوجه شوید در تایم مادر و بزرگ چه میگذرد و نسبت به آن وارد معامله خرید یا فروش شوید. اگر همیشه شما نسبت به تایم بالاتر پوزیشن معاملاتی باز کنید، احتمال برد بیشتری خواهید داشت.

حمایتها و مقاومتها

قطعا در تحلیل تکنیکال سطوح حمایت و مقاومت قیمتی وجود دارد که میتواند باعث افزایش و کاهش قیمت شود. شناخت این مناطق در بهینه سازی تحلیل کمک شایانی می کند. همانطور که در نمودار بالا مشاهده میکنید، ناحیه آبی یک حمایت برای قیمت است یعنی زمانی که قیمت به این ناحیه برخورد میکند انتظار معاملهگران بازارهای مالی این است که قیمت بتواند صعود خوبی از آن ناحیه داشته باشد. در همین تصویر محدوده بنفش نیز یک مقاومت برای قیمت است و معاملهگران بازارهای مالی انتظار دارند قیمت بعد از برخورد به این ناحیه ریزش داشته باشد؛ همچنین باکس سفید رنگ، محدوده فیلیپ مارکت است و قیمت زمانی که بالای محدوده است، باکس سفید حمایت و زمانی که قیمت زیر محدوده است باکس سفید یک مقاومت برای قیمت به شمار میآید.

خط روند

لازم به ذکر است تنها حمایتها و مقاومتها استاتیک نیست و حمایت و مقاومت داینامیک نیز وجود دارد که به آن خط روند در تحلیل تکنیکال میگویند. در تصویر بالا مشاهده میکنید که زمانی قیمت کفهای پایینتری میزند باید سقفهای نزولی را به هم دیگر وصل میکنید و برعکس آن تا بتوانید خط روند درستی را رسم کنید.

مهمترین ابزارهای تحلیل تکنیکال کداماند؟

در نمودارهای تحلیل تکنیکال استفاده از ابزار نیز یکی از مهمترین سلاحهای شما برای شرکت در نبرد بین خریداران و فروشندگان است. در ادامه به معرفی ابزارهای تحلیل تکنیکال مانند اندیکاتورها و اوسیلاتورها خواهیم پرداخت تا بتوانید به صورت اصولی از آنها استفاده کنید و در سودآوری موفق باشید. قبل از آنکه به بررسی ابزارها بپردازیم باید الگوهای قیمتی را بشناسید.

1) الگوهای تحلیل تکنیکال

قیمتها در نمودارهای بازارهای مالی معمولا الگوهای قیمتی شکل میدهند که شناسایی آنها میتواند به شما کمک کند آینده قیمت را پیش بینی کنید. در ادامه با انواع الگوهای تحلیل تکنیکال آشنا میشوید.

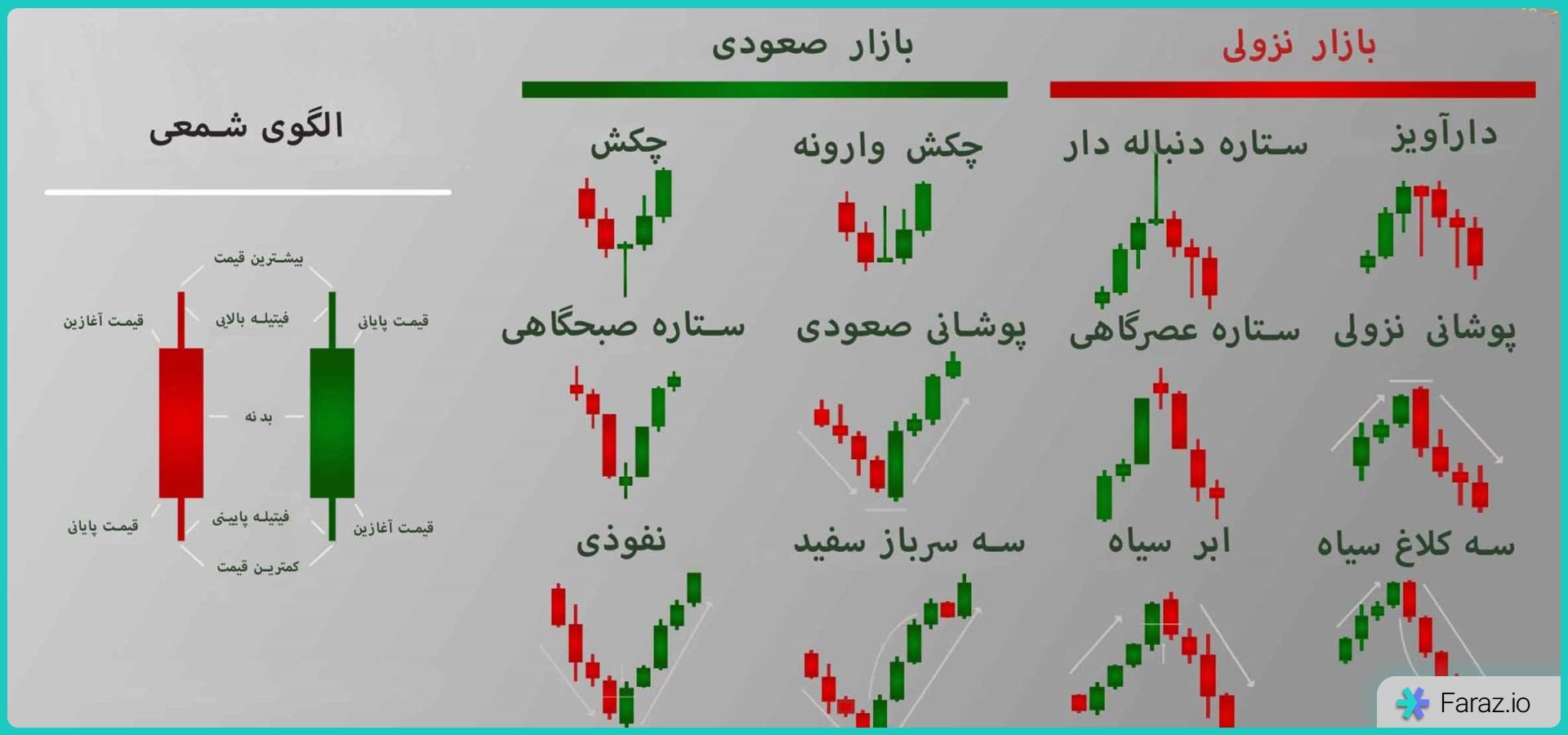

الگوهای کندل استیک در تحلیل تکنیکال

کندل استیک ابزاری بصری و قدرتمند در تحلیل تکنیکال است که به شما کمک میکند تا تاریخچه قیمت، روندها و نقاط عطف مهم را به سرعت درک کنید. در الگوهای کندل استیک، هر کندل اطلاعات مربوط به بازه زمانی مشخصی (مانند یک روز، یک ساعت یا 30 دقیقه) را نشان میدهد و شامل موارد زیر است:

- بدنه: مستطیلی که نشاندهنده قیمت باز و بسته شدن دارایی در آن بازه زمانی است.

- سایههای بالا و پایین: خطوطی عمودی که به ترتیب حداکثر و حداقل قیمت را در آن بازه زمانی نشان میدهند.

با بررسی کندلها در کنار یکدیگر، میتوانید الگوهای قیمتی، سطوح حمایتی و مقاومتی و جهت حرکت کلی بازار را شناسایی کنید. این اطلاعات برای تصمیمگیری آگاهانه در مورد خرید، فروش یا نگهداری دارایی بسیار ارزشمند است.

مزایای استفاده از کندل استیک:

- درک بصری آسان: کندلها اطلاعات را به صورت بصری و قابل فهم ارائه میکنند که تجزیه و تحلیل روند بازار را آسان میکند.

- شناسایی الگوهای قیمتی: با دنبال کردن کندلها، میتوانید الگوهای قیمتی مهم مانند مثلثها، الگوی پرچم، الگوی سر و شانه و… را شناسایی کنید که میتوانند نشاندهنده روندهای آتی بازار باشند.

- تعیین سطوح حمایتی و مقاومتی: سطوح حمایتی و مقاومتی نقاطی هستند که قیمت در آنها تمایل به برگشت یا توقف دارد. کندلها میتوانند به شما در شناسایی این سطوح کلیدی کمک کنند.

- اندازهگیری نوسانات: طول سایههای کندل نشاندهنده نوسانات قیمت در آن بازه زمانی است.

محدودیتهای استفاده از کندل استیک:

- تأیید لازم است: سیگنالهای کندل استیک به تنهایی کافی نیستند و باید با سایر ابزارهای تحلیل تکنیکال مانند شاخصهای تکنیکال و اخبار تأیید شوند.

- تفسیر ذهنی: تفسیر الگوهای کندل استیک میتواند ذهنی باشد و معاملهگران مختلف ممکن است تفاسیر متفاوتی از یک نمودار داشته باشند.

- تأثیر عوامل خارجی: بازارهای مالی تحت تأثیر عوامل مختلفی مانند اخبار، رویدادهای اقتصادی و احساسات عمومی قرار دارد که ممکن است بر الگوهای کندل استیک تأثیر بگذارند.

در نهایت، کندل استیک ابزاری ارزشمند برای تحلیل تکنیکال بازارهای مالی است که میتواند به شما در درک روندها، شناسایی فرصتهای معاملاتی و تصمیمگیری آگاهانه کمک کند. با مطالعه و تمرین مستمر، میتوانید مهارت خود را در استفاده از کندل استیک ارتقا داده و از این ابزار قدرتمند برای افزایش شانس موفقیت خود در معاملات استفاده کنید.

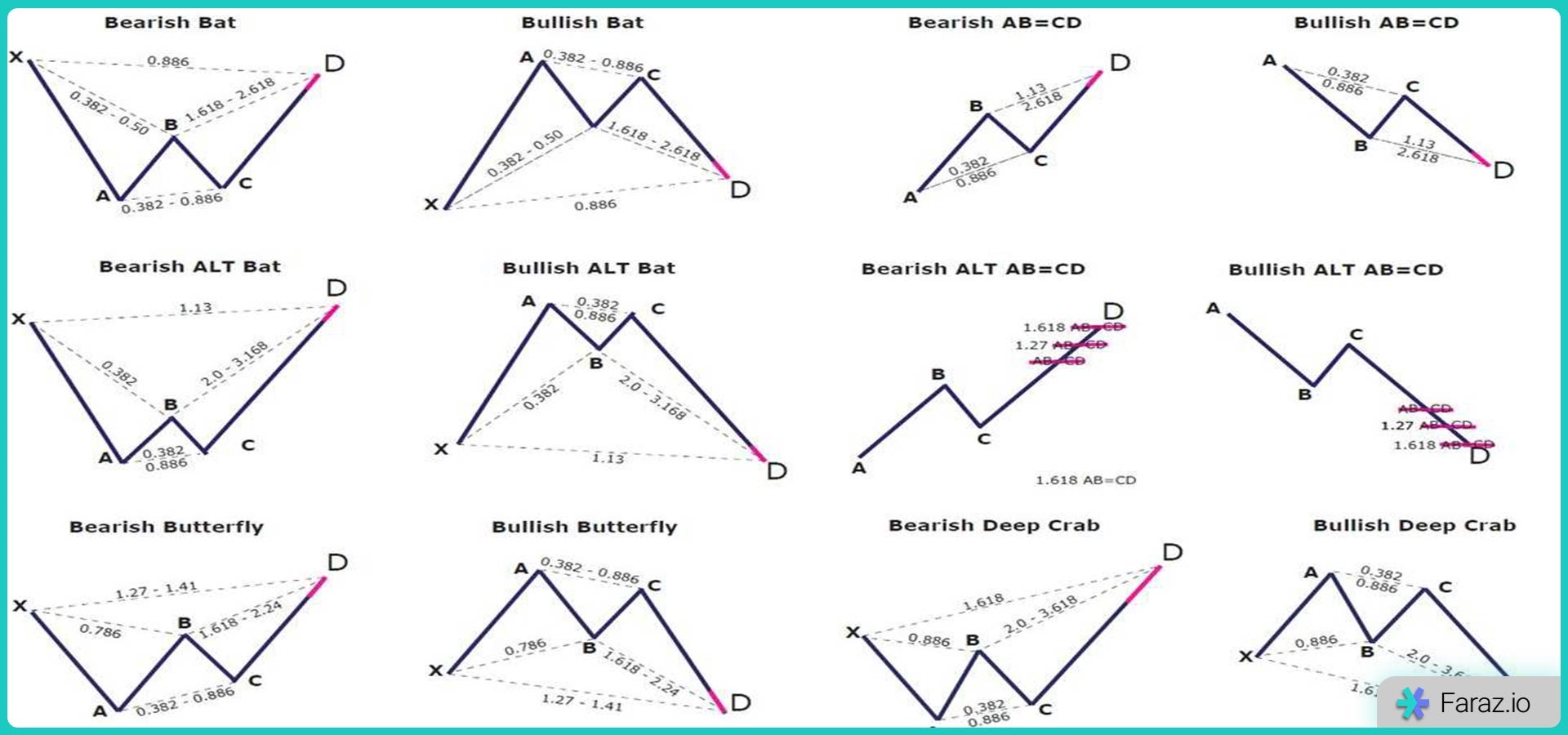

الگوهای هارمونیک در تحلیل تکنیکال

همانطور که در تصویر زیر مشخص است، از کنار هم بودن کندلها و ایجاد روندهای کوتاه مدت الگوهایی تشکیل میشوند که به آن الگوهای هارمونیک گفته میشود. لازم به ذکر است که همه الگوها، الگوی هارمونیک نیستند و الگوهای دیگر نیز وجود دارد تنها تصاویر بالا در دسته هارمونیک قرار میگیرد که میتوانید با استفاده از فیبوناچی و اندازهگیریهای سقف تا کف و برعکس تارگتهایی را برای قیمت مشخص کنید.

2) اندیکاتورهای تحلیل تکنیکال

در ادامه به معرفی 7 اندیکاتور مهم بازارهای مالی میپردازیم. برای اینکه اندیکاتورها را فعال کنید کافی است نام ابزار که در ادامه گفته میشود را در کادر بالا تایپ کنید.

میانگین متحرک (EMA)

میانگین متحرک، میانگین قیمت یک دارایی را در یک دوره زمانی مشخص (مانند 10 روز، 50 روز یا 200 روز) نشان میدهد. این اندیکاتور برای تشخیص روند کلی بازار و همچنین یافتن سطوح حمایتی و مقاومتی داینامیک مفید است. انواع مختلفی از میانگینهای متحرک مانند میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA) وجود دارد.

شاخص قدرت نسبی (RSI)

اندیکاتور RSI، شتاب و قدرت حرکت قیمت را در یک دوره زمانی مشخص اندازهگیری میکند. این اندیکاتور برای شناسایی شرایط اشباع خرید یا اشباع فروش در بازار و همچنین واگرایی (Divergence) که میتوانند نشاندهنده تغییر روند باشند، مفید است.

اندیکاتور میانگین جهت دار (ADX)

Average Directional Index که به اندیکاتور ADX معروف است برای ارزیابی قدرت روند یک دارایی مورد استفاده قرار میگیرد. با درک صحیح از نحوه محاسبه و تفسیر آن، میتوانید به بهبود تصمیمات معاملاتی خود کمک کنید.

باندهای بولینگر (BB)

باندهای بولینگر Bollinger Bands، نوارهایی هستند که در اطراف قیمت یک دارایی رسم میشوند و انحراف معیار قیمت را نشان میدهند. این اندیکاتور برای شناسایی سطوح قیمتی بیش از حد خرید یا بیش از حد فروش و همچنین یافتن نقاط بالقوه برای بازگشت قیمت مفید است.

شاخص مکدی (MACD)

اندیکاتور مکدی، به منظور شناسایی روند و شتاب حرکت قیمت، از دو میانگین متحرک با طولهای زمانی مختلف استفاده میکند. این اندیکاتور همچنین برای یافتن سیگنالهای خرید و فروش و واگراییها مفید است.

استوکاستیک (Stochastic)

اندیکاتور استوک استیک، موقعیت قیمت فعلی را در یک محدوده قیمتی مشخص در طول یک دوره زمانی خاص (مانند 14 روز) اندازهگیری میکند. این اندیکاتور برای شناسایی شرایط اشباع خرید یا اشباع فروش در بازار و همچنین یافتن نقاط بالقوه برای ورود و خروج از معاملات مفید است.

شاخص جریان پول (MFI)

شاخص جریان پول (MFI) مشابه شاخص حجم (OBV) است، اما به جای حجم معاملات از نوسانات قیمت استفاده میکند. این اندیکاتور نیز میتواند برای تأیید روند قیمت یا شناسایی واگراییها مفید باشد.

4) پلتفرمهای تحلیل تکنیکال

طبیعتا برای استفاده از مبانی تحلیل تکنیکال باید از یک پلتفرم تحلیل تکنیکال استفاده کنید. پلتفرمهای فراز، متاتریدر و … در بین معاملهگران محبوبیت خاصی دارد. اما برای اینکه به موارد بیشتری در پلتفرم های خارجی دسترسی داشته باشید نیازمند هزینه زیادی هستید. با این حال پلتفرم فراز توانسته است به عنوان یک مرجع همه کاره با قیمت مناسب برای تحلیل انواع بازارهای مالی همچون بورس ایران، بازار طلا و ارز ایران، ارزهای دیجیتال و فارکس در ایران مورد استفاده قرار گیرد.

5) انواع چارت تحلیل تکنیکال

در تحلیل تکنیکال، انواع نمودارهای قیمتی (چارتها) وجود دارد که به تحلیلگران و معاملهگران کمک میکند تا الگوها، روندها و نوسانات قیمت را شناسایی کنند. همانطور که در نمودار بالا مشاهده میکنید با کلیک کردن باکس زرد رنگ میتوانید نحوه نمایش نمودار را تغییر دهید. در ادامه به مهمترین انواع نمودارهای تحلیل تکنیکال اشاره شده است:

نمودار خطی (Line Chart)

نمودار خطی، ابتداییترین و در عین حال سادهترین نوع از نمودارهای قیمت است. این نمودار با اتصال نقاطی که قیمت پایانی هر بازه زمانی (مانند یک روز، یک ساعت یا 30 دقیقه) را نشان میدهند، به دست میآید. به این ترتیب، روند کلی قیمت در طول زمان به طور واضح ترسیم میشود.

نمودار هیکن آشی (Heikin-Ashi Chart)

نوعی نمودار شمعی اصلاحشده در تحلیل تکنیکال است که به منظور ارائه اطلاعات بیشتر و دید واضحتر از روند بازار به معاملهگران طراحی شده است. این نمودار با استفاده از میانگینهای قیمتی و حذف برخی از نویزهای موجود در نمودارهای شمعی سنتی، به شما کمک میکند تا روندهای واقعی بازار را بهتر شناسایی کرده و نقاط ورود و خروج مناسب را با دقت بیشتری تعیین کنید.

نمودار شمعی (Candlestick Chart)

نمودار شمعی یا کندلی مشابه نمودار میلهای است اما با ظاهری متفاوت. هر کندل شامل بدنه و سایهها (فتیلهها) است که قیمت باز شدن، بالاترین قیمت، پایینترین قیمت و قیمت بسته شدن را نشان میدهد. نمودار شمعی الگوهای قیمتی متنوعی را تشکیل میدهد که میتواند برای پیشبینی حرکتهای آتی قیمت مفید باشد.

روانشناسی بازار در تحلیل تکنیکال

روانشناسی بازار، دریچهای به سوی دنیای پنهان احساسات و رفتار انسان در بازارهای مالی است. روانشناسی بازار در تحلیل تکنیکال، به بررسی چگونگی تأثیر این عوامل بر نوسانات قیمت و تصمیمات معاملهگران میپردازد. با درک این مفاهیم، میتوانید در معاملات خود گامی فراتر نهاده و به سوی اتخاذ تصمیمات عاقلانهتر و منطقیتر پیش بروید. برخی از مهم ترین مفاهیم روانشناسی بازار در تحلیل تکنیکال عبارتند از:

1. احساسات بازار (Market Sentiment)

احساسات بازار به احساس کلی معاملهگران نسبت به بازار اشاره دارد. احساسات مثبت و خوشبینی میتواند باعث افزایش قیمتها شود، در حالی که احساسات منفی و بدبینی میتواند باعث کاهش قیمتها شود. شاخصهایی مانند شاخص ترس و طمع (Fear and Greed Index) به تحلیلگران کمک میکنند تا احساسات بازار را اندازهگیری کنند.

2. چرخههای روانشناسی بازار

بازارها معمولاً از چرخههای روانشناسی مختلفی عبور میکنند که شامل مراحل زیر است:

- خوشبینی (Optimism)

- هیجان (Excitement)

- شادی (Thrill)

- سرخوشی (Euphoria)

- نگرانی (Anxiety)

- انکار (Denial)

- ترس (Fear)

- ناامیدی (Desperation)

- تسلیم (Capitulation)

- امیدواری (Hope)

- احیا (Relief)

3. ترس و طمع (Fear and Greed)

ترس و طمع دو احساس اصلی هستند که رفتار معاملهگران را تحت تأثیر قرار میدهند. ترس ممکن است باعث فروش زودهنگام داراییها شود، در حالی که طمع میتواند منجر به خرید بیش از حد شود. مدیریت این احساسات برای موفقیت در معاملات بسیار مهم است.

4. تأثیر تودهای (Herd Behavior)

تودهای بودن رفتار معاملهگران باعث میشود تا افراد تصمیمات خود را بر اساس تصمیمات دیگران بگیرند. این رفتار میتواند باعث تشکیل حبابهای قیمتی و سقوطهای ناگهانی در بازار شود.

یکی از مهمترین ارکان در تقویت روانشناسی بازار، استفاده از مدیریت سرمایه و ریسک است؛ باید به عنوان یک معاملهگر بازارهای مالی بدانید که مدیریت سرمایه و ریسک از تحلیل تکنیکال نیز اهمیت بیشتری دارد. مدیریت سرمایه در تحلیل تکنیکال با استفاده از ابزارهایی مانند حدضرر، حد سود، ریسک به ریوارد و… بهینه می شود.

برای مثال شما به عنوان یک تریدر بازارهای مالی 1000 دلار سرمایه دارید، مدیریت شما باید بهگونهای باشد که درصد کمی از این سرمایه را وارد معامله کنید، برای مثال شما میخواهید یک درصد ریسک کنید یعنی اگر تحلیل شما اشتباه شد تنها 10 دلار از این سرمایه را از دست بدهید. برای اینکار شما میتوانید حجم را بهگونهای تنظیم کنید که استاپ شما 10 دلار باشد.

مزایا و معایب تحلیل تکنیکال

روشهای تجزیه و تحلیل بازار هیچکدام کامل و جامع نیستند! اگرچه به معنی واقعی کلمه نمیتوان تحلیل تکنیکال را کنار گذاشت، با این حال، همه چیز تکنیکال نیست و نباید روی این روش تعصب داشت! این روش تجزیه و تحلیل بازار، کاملا بر چارت متمرکز است؛ بنابراین، در تحلیل تکنیکال هیچ درکی از اتفاقات مهم – به ویژه مسائل اقتصادی – نداریم.

قطعا انتشار خبری مانند افزایش یا کاهش نرخ بهره، بر قیمت دلار و جفتارزهای مرجع در بازار فارکس تاثیرگذار است. پس، بهترین راه این است که در کنار تحلیل تکنیکال، به دنبال یک مکمل باشیم – مکملی مانند تحلیل بنیادی.

با این وجود، اگر قصد دارید در تایمفریمهای کوتاهمدت معامله کنید، و دید سرمایهگذاری ندارید، بهتر است روی بعد تکنیکال قضیه بیشتر کار کنید، که البته این به معنی فراموش کردن بقیه آیتمهای مهم نیست!

یکی دیگر از بزرگترین چالشهای تحلیل تکنیکال این است که باید دیتای کافی در اختیار داشته باشیم تا بتوانیم یک تحلیل خوب و جامع ارائه دهیم.

به عبارت دیگر، اگر سهمی را مد نظر داشته باشیم که به تازگی در بازار ارائه شده است، و دیتای تاریخچه آن در حد 5 یا 6 سال نیست، متاسفانه در اینجا تحلیل تکنیکال چندان به کار نمیآید و باید به روشهای دیگر متوسل شویم!

در جدول زیر، به شکل خلاصه، نگاهی به مزایا و معایب تحلیل تکنیکال داریم.

| مزایا | معایب |

| سادگی و سهولت یادگیری: تحلیل تکنیکال مفاهیم و ابزارهای نسبتاً سادهای دارد که به راحتی میتوان آنها را یاد گرفت و به کار برد. | عدم قطعیت: تحلیل تکنیکال به طور قطعی آینده بازار را پیشبینی نمیکند و بر اساس احتمالات و الگوهای رفتاری گذشته عمل میکند. |

| کاربرد در طیف وسیعی از بازارها: تحلیل تکنیکال را میتوان در انواع مختلف بازارهای مالی، از جمله ارزهای دیجیتال، سهام، اوراق قرضه و کالاها استفاده کرد. | تأثیرپذیری از احساسات: تحلیل تکنیکال تا حدی به احساسات و رفتار معاملهگران در بازار وابسته است و ممکن است تحت تأثیر این عوامل دچار خطا شود. |

| شناسایی روندها و نقاط ورود و خروج: تحلیل تکنیکال به شما کمک میکند تا روندهای کلی بازار را شناسایی کرده و نقاط مناسب برای ورود و خروج از معاملات را پیدا کنید. | نیاز به تفسیر: تفسیر سیگنالها و الگوهای تحلیل تکنیکال تا حدی ذهنی است و معاملهگران مختلف ممکن است تفاسیر متفاوتی از آنها داشته باشند. |

| تأیید سیگنالهای فاندامنتال: تحلیل تکنیکال میتواند به عنوان ابزاری برای تأیید یا رد سیگنالهای حاصل از تحلیل فاندامنتال مورد استفاده قرار گیرد. | عدم کارایی بازار: فرض اصلی تحلیل تکنیکال این است که بازارها کارا هستند و تمام اطلاعات موجود در قیمتها منعکس شده است. این فرض همیشه دقیق نیست و ممکن است در برخی موارد مغایر با واقعیت باشد. |

| تنوع ابزارها و اندیکاتورها: تحلیل تکنیکال طیف وسیعی از ابزارها و اندیکاتورها را در اختیار شما قرار میدهد که میتوانید از آنها برای تحلیل بازار استفاده کنید. | نیاز به تجربه و تمرین: تسلط بر تحلیل تکنیکال و استفاده مؤثر از آن به تجربه و تمرین مداوم نیاز دارد. |

انواع استراتژیهای تحلیل تکنیکال

ساخت یک استراتژی باید شخصی سازی شخص معاملهگر باشد، اما استراتژیهای ترید متعددی در سبکهای مختلف وجود دارد. حتی شما نیز میتوانید با استفاده از خط روند و حمایتها و مقاومتهای استاتیک یک استراتژی بسازید و با بک تست گیری آن را آزمایش کنید.

در مورد استراتژی تحلیل تکنیکال میتوان آن را به دو دسته زمانی و سبک معاملاتی تقسیم میشود:

بر اساس زمان معاملاتی

اسکالپینگ (Scalping): در این استراتژی، معاملهگر به دنبال سودهای کوچک در بازههای زمانی بسیار کوتاه است. معاملات اسکالپینگ معمولاً چند ثانیه تا چند دقیقه طول میکشد.

دیترییدینگ (Day Trading): در این روش، معاملهگر در طول یک روز معاملاتی وارد و خارج از بازار میشود و همه موقعیتهای خود را قبل از بسته شدن بازار تسویه میکند.

سوئینگ تریدینگ (Swing Trading): در این استراتژی، معاملهگر به دنبال گرفتن سود از نوسانات قیمتی در چند روز یا چند هفته است.

پوزیشن تریدینگ (Position Trading): در این روش، معاملهگر برای مدت طولانیتری (چند ماه یا حتی چند سال) در یک موقعیت باقی میماند و به دنبال سودهای بزرگتر است.

بر اساس سبک معاملاتی

ترید بر اساس روند (Trend Trading): در این استراتژی، معاملهگر به دنبال شناسایی روندهای قیمتی و معامله در جهت آن روند است.

ترید بر اساس محدوده (Range Trading): در این استراتژی، معاملهگر در بازارهایی که در یک محدوده قیمتی مشخص نوسان میکنند، به دنبال فرصتهای خرید و فروش است.

آربیتراژ (Arbitrage): در این استراتژی، معاملهگر از تفاوت قیمت یک دارایی در بازارهای مختلف برای کسب سود استفاده میکند.

معاملات معکوس (Reverse Trading): در این روش، معاملهگران با استفاده از ابزارهای تخصصی و بررسی الگوهای مختلف، روند قیمت را پیشبینی میکنند و سریعاً وارد معامله میشوند.

مقایسه تحلیل تکنیکال و فاندامنتال

در جدول زیر به بررسی تحلیل فاندامنتال و تکنیکال میپردازیم:

| معیار | تحلیل تکنیکال | تحلیل فاندامنتال |

| تمرکز | بر روی قیمت و حجم معاملات در گذشته و حال بازار | بر روی ارزش ذاتی اوراق بهادار و عوامل اقتصادی کلان |

| هدف | پیشبینی روند آتی قیمت دارایی | تعیین ارزش ذاتی دارایی |

| ابزارها | نمودارها، اندیکاتورها، الگوهای قیمتی | صورتهای مالی، نسبتهای مالی، اخبار و رویدادهای اقتصادی |

| مخاطب | معاملهگران کوتاهمدت و میانمدت | معاملهگران بلندمدت و سرمایهگذاران |

| مزایا | سادگی و سهولت یادگیری | کاربرد در طیف وسیعی از بازارها | شناسایی روندها و نقاط ورود و خروج | تأیید سیگنالهای فاندامنتال | تمرکز بر ارزش ذاتی دارایی | احتمال شناسایی فرصتهای ارزشمند | درک عمیقتر از عوامل محرک بازار |

| معایب | عدم قطعیت | تأثیرپذیری از احساسات | نیاز به تفسیر | عدم کارایی بازار | پیچیدگی و نیاز به دانش مالی | عدم تطابق با نوسانات کوتاهمدت بازار | اتکای زیاد به پیشبینیها |

| ملاحظات | هیچکدام از تحلیل های تکنیکال و فاندامنتال به تنهایی کافی نیستند و باید در کنار سایر ابزارهای تحلیل تکنیکال بازار استفاده شود | تفسیر سیگنالها و الگوهای تحلیل تکنیکال و فاندامنتال تا حدی ذهنی است و معاملهگران مختلف ممکن است تفاسیر متفاوتی از آنها داشته باشند. | |

تحلیل فاندامنتال (Fundamental) یا همان بنیادی، نقطه مقابل تحلیل تکنیکال است. تحلیل بنیادی برخلاف رقیب خود، اصلا روی چارت متمرکز نیست و جای دیگری دنبال سرنخ میگردد.

تحلیلگر فاندامنتال بیشتر به عوامل اقتصادی، مالی، اخبار و رویدادهای مهم توجه میکند، و تاثیر این موارد را بر قیمت یک دارایی ارزیابی مینماید.

در یک جمله، تحلیل تکنیکال، بیشتر بر نمودارها، الگوها و رفتار قیمت متمرکز است، اما تحلیل فاندامنتال، عوامل خارجی را مطالعه میکند. در معاملات کوتاهمدت، تحلیل تکنیکال روش مناسب است، اما برای سرمایهگذاریهای بلندمدت، حتما باید دید فاندامنتال قوی داشته باشیم.

تحلیل تکنیکال یکی از مهمترین مباحث در بخش معاملهگری به حساب میآید. شناخت مفاهیم پایه ای به شما کمک میکند تا بتوانید موارد پیشرفتهتر را نیز فراگیرید. لازم به ذکر است که همهچیز تحلیل تکنیکال نیست و شما نیازمند استفاده از مدیریت سرمایه و ریسک دارید.

کاربرد تحلیل تکنیکال در بازارهای مالی

شاید بتوان اینگونه بحث را پیش برد که چرا به تحلیل تکنیکال نیاز داریم، یا به عبارتی کاربرد تحلیل تکنیکال در بازارهای مالی چیست؟ ابتدا این جمله را خوب به خاطر بسپارید:

«قیمت، تمام اطلاعات موجود در بازار را منعکس میکند.»

در واقع، تمام اتفاقات، مانند اخبار، احساسات معاملهگرها، تصمیمات خرد و کلان اقتصادی و سیاسی، حضور بانکها و موسسات مالی بزرگ در بازارهای مالی و …، همگی در قیمت خلاصه میشوند و نمود پیدا میکنند.

بنابراین، تحلیل درست قیمت میتواند ما را یک گام بزرگ به پیشبینی درست جهت بازار در آینده نزدیک کند. آنچه در نهایت میبینیم، نمودار یک سهم مانند بیتکوین/تتر (BTC/USDT) است و ماحصل تمام تحلیلها و تصمیمات، در فشردن دکمه خرید یا فروش (Buy/Sell) و ورود به معامله خلاصه میشود.

حال، تحلیل تکنیکال:

- کمک میکند درک بهتری از روندهای بازار داشته باشیم؛

- سطوح حمایت و مقاومت مهم را مشخص کنیم؛

- نقاط عطف قیمت و بازگشتهای احتمالی را تشخیص دهیم؛

- الگوهای تکرارشونده را در چارت پیدا کنیم؛

- استراتژی معاملاتی خود را توسعه دهیم؛

- احساسات در بازار را اندازهگیری کنیم؛

- نقاط ورود و خروج معامله را مشخص کنیم؛

- و در کوتاهمدت در بازار معامله کنیم.

مسیر آموزش تحلیل تکنیکال

برای اینکه بتوانیم از تحلیل تکنیکال در بازارهای مالی به خوبی استفاده کنیم، باید آموزشهای لازم را ببینیم و مهارت کافی را کسب کنیم. یادگیری تحلیل تکنیکال نسبی است و در دورههای مختلف آموزشی، سرفصلها و دروس مختلفی ارائه میشوند، اما میتوان یک مسیر کلی برای آموزش تحلیل تکنیکال در نظر گرفت.

- مفاهیم اولیه: اصطلاحات بازار (مانند لات، اسپرد، …)، ویژگیهای هر بازار، روند، سطوح حمایت و مقاومت، حجم معاملات و …

- الگوها: کندلشناسی، الگوهای تکرارشونده، الگوهای ادامهدار، و …

- اندیکاتورها و اُسیلاتورها: مووینگ اوریج، ATR، ایچیموکو، مکدی و …

- ابزارهای مکمل: فیبوناچی، امواج الیوت، و …

- مدیریت سرمایه: مدیریت ریسک، تعیین حد ضرر و …

- سبکهای مختلف معاملاتی: پرایس اکشن و …

- نگاهی کلی به مسیر یادگیری تحلیل تکنیکال در بازارهای مالی

مهمترین توصیه این است که مفاهیم اولیه را کامل یاد بگیرید و برای ورود به بازار عجله نداشته باشید! معامله کردن در بازارهای مالی بدون دانش کافی، تفاوتی با قمار ندارد! متاسفانه، بدترین اتفاق این است که یک تریدر مبتدی در اولین معاملات خود، سود خوبی بهدست آورد!

اشتباهات رایج در تحلیل تکنیکال

هرچند تحلیل تکنیکال ابزار قدرتمندی برای پیشبینی بازار است، اما بسیاری از معاملهگران به دلیل خطاهای رفتاری یا تکنیکی، از آن نتیجه مطلوب نمیگیرند. آگاهی از اشتباهات رایج در تحلیل تکنیکال میتواند از ضررهای بزرگ جلوگیری کند و کیفیت تصمیمگیری را بهبود بخشد.

۱. اتکای بیش از حد به اندیکاتورها

استفاده همزمان از چند اندیکاتور مشابه (مثل RSI، Stochastic و MACD) اغلب باعث تداخل سیگنالها و گیجی معاملهگر میشود. در حالی که هر اندیکاتور باید هدف مشخصی داشته باشد و صرفاً برای تأیید تحلیل اصلی استفاده شود.

۲. نادیده گرفتن تایمفریمهای بالاتر

بررسی فقط یک بازه زمانی باعث میشود دید محدودی از روند کلی بازار به دست آید. تحلیلگران حرفهای همیشه از روش مولتی تایمفریم (Multi Timeframe Analysis) برای بررسی روند در مقیاسهای مختلف استفاده میکنند.

۳. معامله برخلاف روند (Trend)

یکی از اشتباهات پرتکرار، معامله در خلاف جهت روند اصلی بازار است. جمله معروف «روند دوست توست» (Trend is Your Friend) یادآور این نکته است که احتمال موفقیت در معاملات همجهت با روند، بسیار بیشتر است.

۴. بیتوجهی به روانشناسی بازار و احساسات فردی

ترس، طمع یا عجله در ورود به معامله، میتواند حتی بهترین تحلیل را بیاثر کند. کنترل احساسات و رعایت انضباط معاملاتی، بخش جداییناپذیر تحلیل تکنیکال موفق است.

۵. نداشتن پلن یا استراتژی مشخص

بسیاری از معاملهگران بدون داشتن سیستم معاملاتی مدون (شامل نقاط ورود، خروج و مدیریت ریسک) اقدام به خرید یا فروش میکنند. در حالی که ثبات در استراتژی، کلید بقا در بازار است.

۶. نادیده گرفتن حجم معاملات (Volume)

حجم یکی از مهمترین تأییدکنندههای حرکت قیمتی است. تحلیل بدون در نظر گرفتن حجم، ممکن است منجر به اشتباه در تشخیص قدرت روند شود.

در مجموع، موفقیت در تحلیل تکنیکال تنها به دانستن ابزارها محدود نمیشود؛ بلکه به مدیریت احساسات، نظم ذهنی و تمرکز بر اصول پایهای تحلیل بازار بستگی دارد.

هوش مصنوعی در تحلیل تکنیکال

در سالهای اخیر، هوش مصنوعی (AI) تحولی بزرگ در دنیای تحلیل تکنیکال ایجاد کرده است. در گذشته، تحلیلگران صرفا با ابزارهای سنتی مانند اندیکاتورها یا پرایس اکشن بازار را بررسی میکردند، اما امروزه با استفاده از الگوریتمهای یادگیری ماشین (Machine Learning) و شبکههای عصبی مصنوعی (Neural Networks)، تحلیلها دقیقتر و سریعتر انجام میشود.

هوش مصنوعی با پردازش حجم عظیمی از دادههای قیمتی و رفتاری بازار، میتواند الگوهای پنهان و تکرارشونده را شناسایی کند؛ الگوهایی که تشخیص آنها برای انسان تقریبا غیرممکن است. به عنوان مثال، مدلهای پیشبینی مبتنی بر یادگیری عمیق (Deep Learning) قادرند روندهای قیمتی آینده را با دقت بالاتری برآورد کنند و حتی احتمال وقوع برگشت یا شکست را تخمین بزنند.

از کاربردهای اصلی هوش مصنوعی در تحلیل تکنیکال میتوان به موارد زیر اشاره کرد:

- پیشبینی خودکار روند بازار با استفاده از دادههای گذشته.

- شناسایی الگوهای قیمتی بدون نیاز به مداخله انسانی.

- مدیریت هوشمند ریسک از طریق تحلیل رفتار قیمت و حجم معاملات.

- توسعه رباتهای معاملاتی (Trading Bots) که بر اساس دادههای زنده تصمیمگیری میکنند.

برای مثال:

رباتهای معاملاتی در بازار فارکس: رباتها با بررسی لحظهای دادههای قیمتی و حجم معاملات و تطبیق آن با مدلهای یادگیری عمیق، میتوانند معاملات خرید و فروش را بدون دخالت انسان انجام دهند.

پیشبینی قیمت بیتکوین با شبکه عصبی: با تحلیل دادههای گذشته بیتکوین شامل قیمت، حجم معاملات و نوسانات بازار، الگوریتمهای AI قادرند روند کوتاهمدت و حتی بازگشتهای احتمالی قیمت را پیشبینی کنند.

شناسایی الگوهای نموداری در بورس ایران: با استفاده از یادگیری ماشین، سیستم میتواند الگوهایی مانند سر و شانه، مثلث یا کانال قیمتی را به صورت خودکار تشخیص دهد و معاملهگر را از نقاط ورود و خروج احتمالی مطلع کند.

با این حال، استفاده از هوش مصنوعی نیازمند دادههای دقیق، پاک و بهروز است؛ در غیر این صورت، مدلها دچار خطا میشوند. در نهایت، بهترین رویکرد ترکیب تجربه انسانی و قدرت پردازشی هوش مصنوعی است تا هم از دقت الگوریتمها و هم از درک انسانی بازار بهرهمند شویم.

پرایس اکشن چیست؟

پرایس اکشن (Price Action) یکی از روشهای محبوب و دقیق در تحلیل تکنیکال است که بر پایهی حرکات قیمتی خام در نمودار شکل میگیرد. در تحلیل پرایس اکشن، معاملهگر تنها رفتار قیمت را بررسی میکند و از اندیکاتورها یا ابزارهای جانبی استفاده نمیکند. هدف پرایس اکشن، درک روانشناسی بازار و تصمیمگیری بر اساس واکنش قیمت در سطوح کلیدی است.

پرایس اکشن بر این باور است که تمام عوامل مؤثر بر بازار از اخبار اقتصادی گرفته تا احساسات معاملهگران، در خود قیمت منعکس میشود. بنابراین، بررسی الگوهای کندلی، حمایتها و مقاومتها، شکستها (Breakouts) و برگشتها (Reversals) میتواند چشماندازی دقیق از رفتار واقعی خریداران و فروشندگان ارائه دهد.

تفاوت پرایس اکشن با تحلیل تکنیکال کلاسیک

تحلیل تکنیکال کلاسیک بر پایهی اندیکاتورها، اسیلاتورها و ابزارهای محاسباتی مانند میانگین متحرک، RSI یا MACD انجام میشود. در این روش، دادههای گذشته برای ایجاد سیگنالهای ورود و خروج مورد استفاده قرار میگیرند. اما در پرایس اکشن، تمرکز اصلی بر خود قیمت و رفتار کندلها است. معاملهگر با مشاهدهی مستقیم نمودار، تلاش میکند ذهنیت خریداران و فروشندگان را تحلیل کند. در واقع، تحلیل تکنیکال کلاسیک بیشتر به نشانههای تأخیری متکی است، در حالی که پرایس اکشن بر واکنش لحظهای بازار تمرکز دارد و تصمیمگیری را سریعتر و بصریتر میکند. در نهایت:

مزایا:

- عدم نیاز به اندیکاتور یا ابزار پیچیده؛ تحلیل صرفا با نمودار قیمت انجام میشود.

- سرعت بالاتر در تصمیمگیری، چون سیگنالها مستقیما از رفتار بازار گرفته میشوند.

- قابل استفاده در تمام بازارها (بورس، فارکس، طلا، رمزارزها و …).

- درک عمیقتر از روانشناسی بازار و رفتار معاملهگران.

معایب:

- تفسیر پرایس اکشن تا حدی ذهنی است و نیاز به تجربه بالا دارد.

- نبود قواعد ثابت باعث میشود دو معاملهگر از یک نمودار، برداشت متفاوتی داشته باشند.

- در بازارهای کمنوسان یا بدون حجم، سیگنالهای کاذب میتواند گمراهکننده باشد.

فراز ارائه دهنده چارت و ابزارهای تحلیل تکنیکال

فراز، یک پلتفرم جامع ارائه دهنده چارت بازارهای مالی است و به نوعی یک راه حل بسیار عالی برای تحلیلگران تکنیکال بازارهای مالی به حساب میآید. در فراز، امکان دسترسی همزمان به چارت بازار بورس ایران، بازار فارکس، و کریپتو وجود دارد و بسیاری از امکانات پولی پلتفرم های دیگر، در پلتفرم فراز، در اختیار کاربران است.

از جمله ویژگیهای پلتفرم فراز میتوان به موارد زیر اشاره کرد:

- داشتن چند چارت به صورت همزمان (مولتی چارت)

- دسترسی به تایمفریم ثانیهای

- نمودار تعدیلشده بورس ایران

- اندیکاتورهای اختصاصی

- سیستم هشدار قیمت

- بازپخش نمودار یا همان Bar-Reply

- دیدهبان بازار

سوالات متداول