طلای فیزیکی بهتر است یا صندوق طلا؟ بررسی بهترین روش سرمایه گذاری در طلا

از گذشته تا کنون، طلا به عنوان یک ذخیره ارزش قابل اعتماد و پوششی برای حفظ ارزش سرمایه در برابر شرایط نابهسامان اقتصادی در نظر گرفته شده است. همانطور که میدانید، این فلز گرانبها هم سرمایهگذاران باتجربه و هم تازهواردان را به یک اندازه جذب میکند. با این حال، گزینههای سرمایهگذاری متنوع شدهاند و راههایی که افراد میتوانند از طریق آنها طلا خریداری کنند نیز متفاوت شده است. امروزه، سرمایهگذاران میتوانند بین خرید طلای فیزیکی (مانند سکه و شمش) یا سرمایهگذاری در صندوقهای طلا (ETF) که پتانسیل ردیابی قیمت طلا را بدون نگهداری فیزیکی آن ارائه میدهند، گزینه مدنظر را انتخاب کنند. این مقاله فراز بررسی میکنیم که طلای فیزیکی بهتر است یا صندوق طلا و اطلاعاتی در مورد مزایا و معایب هرکدام به شما ارائه میدهد. در نهایت نیز مقایسهای بین این دو روش سرمایهگذاری در طلا انجام میدهد بلکه افراد بتوانند روشی که با اهداف سرمایهگذاریشان بیشتر تطابق دارد را انتخاب کنند.

سرمایهگذاری در طلا در ایران

طلا یکی از محبوبترین و قابلاعتمادترین داراییهای سرمایهگذاری در ایران است که عمیقاً در فرهنگ و چشمانداز اقتصادی کشور ریشه دارد. ایرانیان از دیرباز برای محافظت از ثروت خود در برابر تورم، کاهش ارزش پول و بیثباتی اقتصادی به طلا روی آوردهاند بلکه بتوانند از آن بهعنوان پناهگاهی امن برای سرمایه خود استفاده کنند. ارزش جهانی و نقدینگی بالای طلا آن را به شکل ویژهای جذاب میکند و به سرمایهگذاران اجازه میدهد تا ارزش ذاتی داراییهای خود تا تا جای ممکن حفظ کنند. علاوه بر این، طلا قدرت خرید را در طول زمان حفظ میکند و ماهیت آن به شکلی است که میتواند در طول نسلهای مختلف دست به دست شده و به افراد دیگر منتقل شود. بنابراین تعجبی ندارد که یکی از محبوبترین راههای سرمایهگذاری در ایران باشد. همچنین راههای متنوع و گسترده سرمایهگذاری در طلا که هرکدام برای اهداف مختلفی مناسب هستند، به جذابیت هرچه بیشتر آن میافزاید. در ادامه این مقاله به مقایسه طلای فیزیکی یا صندوق طلا میپردازیم و مزایا و معایب هرکدام را برجسته میکنیم.

بیشتر بخوانید: همه چیز درباره بازار طلا در ایران و روشهای سرمایهگذاری در آن

طلای فیزیکی چیست و چه ویژگیهایی دارد؟

«طلای فیزیکی» یک عبارت کلی است و برای یک سرمایهگذاری هوشمندانه، باید با انواع مختلف آن و هزینههای پنهان هرکدام آشنا شویم. درک این تفاوتها، اولین قدم برای جلوگیری از یک انتخاب اشتباه است.

سکه طلا: نقدشوندهترین اما اسیر حباب

سکه طلا به دلیل استاندارد بودن و سهولت در خرید و فروش، محبوبترین گزینه در میان عموم مردم است. اما بزرگترین ریسک آن، مفهومی به نام «حباب سکه» است. حباب یعنی شما مبلغی بیشتر از ارزش واقعی طلای به کار رفته در سکه را پرداخت میکنید.

به طور مثال در مرداد ۱۴۰۴، قیمت سکه امامی حدود ۸۳ میلیون تومان است. در حالی که ارزش ذاتی طلای آن (۸.۱۳۳ گرم طلای ۲۱.۶ عیار) حدود ۷۳ میلیون تومان است. این یعنی شما در همان ابتدا، ۱۰ میلیون تومان هزینه برای حباب پرداخت میکنید که این مبلغ در زمان فروش ممکن است کاهش یابد و سود شما را از بین ببرد.

شمش طلا

شمش طلا یک قطعه مکعبی از طلا با عیار بالا است که معمولاً تحت استانداردهای جهانی و از طلای خام ساخته میشود و عیاری بین ۹۹۵ تا ۹۹۹.۹۹ دارد. تولید شمش طلا در ایران تحت نظارت بانک مرکزی انجام میگیرد و در وزنهای مختلفی از یک گرم تا چند کیلوگرم عرضه میشود. معمولا شمشهای صادراتی ۱۲ کیلوگرم وزن دارند. درحالیکه برای بازار داخلی شمشهای کوچکتر نیز تولید میشوند.

طلای آبشده: انتخاب حرفهایها

طلای آبشده، طلایی است که از ذوب کردن طلاهای متفرقه به دست میآید و به دلیل نداشتن اجرت ساخت و حباب، انتخاب اول سرمایهگذاران حرفهای است. با خرید طلای آبشده، شما دقیقاً به اندازه پول خود، طلای خالص دریافت میکنید.

بزرگترین چالش این روش، ریسک تقلب در عیار است. برای جلوگیری از این خطر، حتماً باید از فروشندگان معتبر خرید کنید و مطمئن شوید که طلای آبشده دارای انگ رسمی (کد شناسایی آزمایشگاههای معتبر که روی آن حک شده) میباشد.

طلای زینتی: سرمایهگذاری با چاشنی استفاده شخصی

طلای زینتی بیشتر ماهیت مصرفی دارد تا سرمایهگذاری. بزرگترین نقطه ضعف آن برای سرمایهگذاری، هزینههای بالای اولیه است.

فرض کنید یک انگشتر با ارزش طلای خام ۱۰ میلیون تومان میخرید. شما باید علاوه بر این مبلغ، حدود ۱۵٪ اجرت ساخت (۱.۵ میلیون تومان)، ۷٪ سود فروشنده (۷۰۰ هزار تومان) و ۹٪ مالیات بر ارزش افزوده (که بر روی اجرت و سود اعمال میشود) را نیز بپردازید. در نهایت، شما برای طلایی به ارزش ۱۰ میلیون تومان، مبلغی حدود ۱۲.۵ میلیون تومان پرداخت میکنید و سرمایهگذاری شما با ۲۵٪ زیان شروع میشود!

بیشتر بخوانید: کی طلا بخریم کی بفروشیم؟ راهنمای بهترین زمان برای خرید و فروش طلا

مزایا و معایب خرید طلای فیزیکی

سرمایهگذاری در طلا بهویژه به صورت فیزیکی، دارای مزایا و معایب خاص خود است که باید به دقت بررسی شود. در ادامه به برخی از مهمترین مزایا و معایب آن اشاره میکنیم:

مزایای خرید طلای فیزیکی:

- دارایی ملموس: طلا یک دارایی فیزیکی است که میتوان آن را لمس کرد و در اختیار داشت. از طرفی داشتن طلای فیزیکی به سرمایهگذاران این امکان را می دهد که مستقیماً دارایی خود را بدون نیاز به واسطه کنترل کنند. به این ترتیب میتواند احساس امنیت و کنترل بیشتری را برای سرمایهگذار ایجاد کند.

- حفاظت در برابر تورم: طلا معمولاً در برابر تورم مقاوم است و ارزش آن در طول زمان حفظ میشود. این ویژگی باعث میشود طلا یک گزینه مناسب برای حفظ قدرت خرید باشد.

- امنیت مالی: طلا میتواند به عنوان یک دارایی ارزشمند بخشی از پرتفوی سرمایهگذاری باشد و به امنیت مالی کمک کند.

- نقدشوندگی بالا: طلا فیزیکی یکی از داراییهایی است که به راحتی قابل خرید و فروش است، بنابراین در صورت نیاز به نقدینگی، میتوان به سرعت آن را به پول تبدیل کرد.

- سهولت خرید و فروش: خرید طلای فیزیکی به راحتی از طریق طلافروشیها امکانپذیر است و نیاز به مراحل پیچیدهای ندارد.

معایب خرید طلای فیزیکی:

- ریسک امنیتی: طلا فیزیکی در معرض خطر سرقت یا آسیب قرار دارد. بنابراین، نیاز به مراقبت ویژه و امنیت فیزیکی دارد.

- کارمزد خرید و فروش: در هنگام خرید یا فروش طلای فیزیکی، واسطهها ممکن است کارمزدهایی از شما دریافت کنند که این هزینهها میتواند از سود نهایی بکاهد.

- فاقد درآمد غیرفعال: برخلاف سهام یا املاک، طلای فیزیکی سود سهام، بهره یا درآمد اجاره ایجاد نمیکند. تنها سود موجود، از فروش آن با قیمت بالاتر حاصل میشود که بسته به بازار ممکن است مدتی طول بکشد.

- نقدشوندگی محدود در حجم بالا: برای فروش مقادیر زیاد طلا، ممکن است مشکلاتی از نظر زمان و مکان فروش پیش آید، به ویژه در روزهای تعطیل یا ساعات غیرکاری که بازارهای طلا بسته هستند.

- ممنوعیت فروش طلای کارکرده: اخیراً، فروش طلای کارکرده در برخی از واحدهای صنفی بهویژه در ایران ممنوع شده است که این موضوع ممکن است برخی از خریداران را با مشکل مواجه کند.

صندوق طلا چیست و چگونه کار میکند؟

صندوق طلا، راهکار مدرن بازار سرمایه برای حل چالشهای سرمایهگذاری سنتی در طلاست. این ابزار که از سال ۲۰۰۳ در بازارهای جهانی معرفی شد و به سرعت اعتماد سرمایهگذاران را جلب کرد، به شما اجازه میدهد تا به سادگی و با امنیت بالا در طلا سرمایهگذاری کنید.

این صندوق را مانند یک «صندوق امانات بزرگ و تحت نظارت» در نظر بگیرید که توسط یک تیم حرفهای مدیریت میشود. پشتوانه این صندوق، گواهی سپرده سکه طلا است که در خزانههای امن بانکی نگهداری میشود. شما با خرید یک واحد از این صندوق در بورس، به اندازه پول خود در این صندوق امانات سهم دارید، بدون اینکه نگران امنیت، اصالت یا نگهداری فیزیکی طلا باشید. تمام این فرآیند تحت نظارت کامل سازمان بورس و اوراق بهادار انجام میشود که این موضوع، امنیت سرمایه شما را تضمین میکند. این رویکرد مدرن، به صورت مستقیم به بحث همیشگی اینکه صندوق طلا بهتره یا طلای فیزیکی، به خصوص از منظر امنیت و سهولت دسترسی، پاسخ میدهد. صندوق عیار (تحت مدیریت کارگزاری مفید) و صندوق گوهر (مدیریت شده توسط گروه مالی کیان) از شناختهشدهترین صندوقهای طلا در بورس ایران هستند.

بیشتر بخوانید: بهترین صندوق طلا کدام است؟ لیست بهترین صندوق های طلا برای سرمایه گذاری در ایران

داراییهای صندوقهای طلا

پرتفوی صندوقهای طلا معمولاً شامل موارد زیر است:

- گواهی سپرده سکه و شمش طلا: این گواهیها مالکیت یک مقدار معین از سکه و شمش طلا را که در انبارهای بورس کالا نگهداری میشود، نشان میدهند.

- سلف سکه طلا: قراردادهای پیشخرید سکه طلا که به صندوق این امکان را میدهد که در آینده سکه را به قیمت مشخص دریافت کند.

- داراییهای کمریسک: بخشی از سرمایه صندوقهای طلا در داراییهای کمریسک مانند سپردههای بانکی و اوراق با درآمد ثابت سرمایهگذاری میشود تا آن در مقابل نوسانات شدید بازار طلا محافظت کند.

مزایا و معایب صندوقهای سرمایهگذاری طلا

صندوقهای طلا به عنوان یک ابزار مالی مناسب برای سرمایهگذاری در طلا، از محبوبیت بالایی برخوردار هستند. این صندوقها با کاهش ریسک ورود به این بازار و تسهیل فرآیندهای خرید و فروش طلا، به گزینهای جذاب برای سرمایهگذاران تبدیل شدهاند. اما مانند هر ابزار مالی دیگری، صندوقهای طلا نیز مزایا و معایب خاص خود را دارند که در ادامه آنها را بررسی میکنیم.

مزایای صندوق طلا

- امکان سرمایهگذاری با مبالغ اندک: یکی از ویژگیهای مهم صندوقهای طلا، امکان سرمایهگذاری با مبالغ پایین است. حداقل مبلغ سرمایهگذاری در این صندوقها معمولاً حدود ۱۰۰ هزار تومان است، در حالی که خرید طلای فیزیکی نظیر سکه یا شمش به سرمایهگذاریهای میلیونی نیاز دارد.

- نقدشوندگی بالا: صندوقهای طلا به دلیل قابلیت معامله در بورس، نقدشوندگی بسیار بالایی دارند. سرمایهگذاران میتوانند در هر زمان که بخواهند، واحدهای صندوق را فروخته و به وجه نقد تبدیل کنند. این در حالی است که در سرمایهگذاری در طلا به صورت فیزیکی، نقد کردن سریع و راحت طلا ممکن است دشوار و زمانبرتر باشد.

- مدیریت حرفهای داراییها: صندوقهای طلا معمولاً تحت نظارت مدیران حرفهای قرار دارند. این مدیران قادرند دارایی صندوق را در زمانهای مناسب (مثل رکود یا رونق بازار طلا) به بهترین شکل ممکن مدیریت کنند. این مدیریت حرفهای ریسک سرمایهگذاری را کاهش داده و باعث بهرهبرداری بیشتر از بازار میشود.

- حذف ریسک نگهداری فیزیکی: سرمایهگذاری در صندوق طلا، مشکلات نگهداری فیزیکی طلا را از بین میبرد و نگرانیهایی چون سرقت، تقلب در اصالت کالا و نیاز به مکانهای امن برای نگهداری طلا دیگر وجود نخواهد داشت.

- کارمزد کم و معاف از مالیات: برخلاف خرید طلا به صورت فیزیکی که شامل کارمزدهایی مثل اجرت ساخت یا مالیات میشود، صندوقهای طلا از مالیات معاف بوده و کارمزدهای کمتری دارند که به سرمایهگذاران اجازه میدهد تا بیشتر از سرمایه خود بهرهبرداری کنند.

- سهولت در خرید و فروش: صندوقهای طلا این امکان را به سرمایهگذاران میدهند که بدون نیاز به مراجعه حضوری به بازار طلا، از طریق سامانههای آنلاین بورس اقدام به خرید و فروش واحدهای خود کنند. این امر فرآیند خرید و فروش طلا را بسیار سادهتر میکند.

معایب صندوق طلا

- وابستگی به نوسانات قیمت طلا: بازدهی صندوقهای طلا به طور مستقیم به قیمت طلا بستگی دارد. بنابراین، در صورت نوسانات شدید در بازار طلا، ممکن است بازدهی سرمایهگذاری تحت تأثیر قرار گیرد. همچنین، در مقایسه با خرید طلا به صورت فیزیکی، صندوقهای طلا ممکن است بازدهی کمتری در پی داشته باشند.

- کارمزدها و هزینههای مدیریت: صندوقهای طلا معمولاً کارمزدهایی برای مدیریت و نظارت بر صندوق دارند. این کارمزدها ممکن است به صورت سالانه یا هنگام خرید و فروش واحدها از سرمایهگذار دریافت شود. اگرچه این هزینهها کمتر از خرید طلا به صورت فیزیکی است، ولی همچنان میتواند بر بازده سرمایهگذاری تأثیر بگذارد.

- عدم مالکیت فیزیکی طلا: در صندوقهای طلا، سرمایهگذار مالکیت فیزیکی طلا را ندارد. این به این معنی است که اگر سرمایهگذار بخواهد به طور فیزیکی طلا را در اختیار داشته باشد، نمیتواند از طریق صندوقهای طلا به این هدف برسد. این ویژگی ممکن است برای افرادی که تمایل به داشتن طلا به صورت فیزیکی دارند، مشکلساز باشد.

- عدم تضمین سودآوری: برخلاف سپردههای بانکی که سودآوری آنها تضمین شده است، صندوقهای طلا هیچگونه تضمینی برای بازدهی ندارند. به عبارتی، بازدهی این صندوقها به نوسانات بازار و مدیریت صندوق بستگی دارد.

- عدم تطابق با قیمت طلا: قیمت واحدهای صندوق طلا ممکن است دقیقاً منعکسکننده قیمت واقعی طلا نباشد. گاهی ممکن است اختلاف بین قیمت واحد صندوق و قیمت طلای فیزیکی به دلیل عوامل مختلفی مانند عرضه و تقاضای بازار یا هزینههای مدیریتی وجود داشته باشد.

مقایسه جامع: طلای فیزیکی در برابر صندوق طلا

حالا زمان آن رسیده تا این دو روش را بر اساس چهار معیار کلیدی، به صورت رودررو مقایسه کنیم تا ببینیم در هر میدان، کدام یک برنده است و تفاوت صندوق طلا با طلای فیزیکی دقیقاً در چیست.

از نظر نقدشوندگی

اگرچه نقدشوندگی هر دو بالاست، اما تفاوت کلیدی در انعطافپذیری زمانی است. فروش واحدهای صندوق طلا محدود به ساعات کاری و رسمی بازار بورس (۹ صبح تا ۳ بعد از ظهر) است. در مقابل، طلای فیزیکی به دلیل ماهیت سنتی بازار، انعطافپذیری بیشتری دارد.

از نظر کارمزد و هزینهها

اینجا تفاوت اصلی مشخص میشود. فرض کنید شما ۱۰ میلیون تومان سرمایه دارید:

- اگر طلای زینتی بخرید، شما در همان ابتدا حدود ۲.۵ میلیون تومان (۲۵٪) به عنوان هزینه پرداخت میکنید.

- هزینه خرید سهم از صندوق طلا با احتساب کارمزدها، مبلغی در حدود ۱۰,۰۵۰,۰۰۰ تومان خواهد بود. این یعنی شما با انتخاب صندوق طلا، از همان ابتدا با ۲.۴۵ میلیون تومان سود بیشتر نسبت به طلای زینتی، سرمایهگذاری خود را آغاز کردهاید.

از نظر امنیت و ریسک نگهداری

ریسک سرقت طلای فیزیکی یک دغدغه همیشگی است. در مقابل، صندوقهای بورسی تحت نظارت سازمان بورس و اوراق بهادار فعالیت میکنند و دارایی شما به صورت الکترونیکی با ایمنی بالایی ثبت شده است، بنابراین ریسک سرقت فیزیکی در آنها صفر است.

از نظر بازدهی

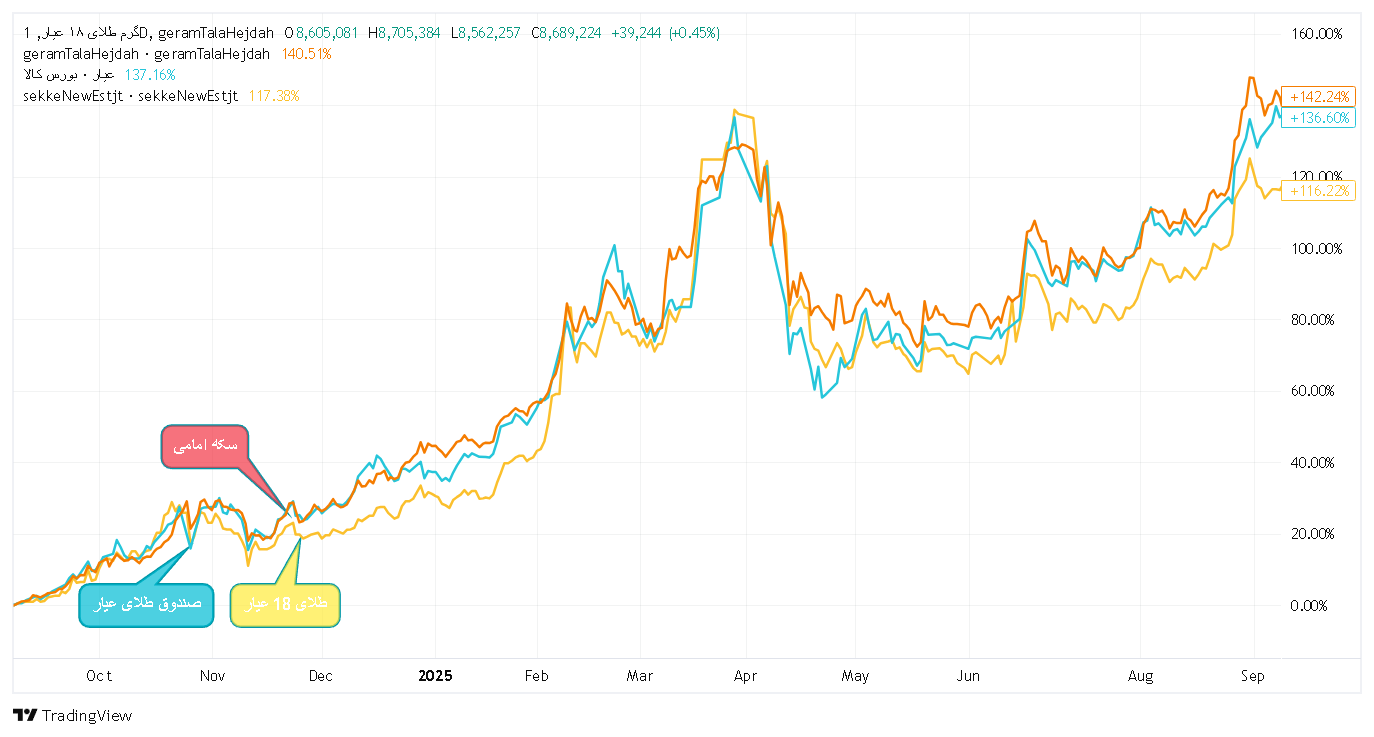

مقایسه طلای فیزیکی با صندوق طلا از نظر بازدهی، به نوع طلای فیزیکی بستگی دارد. بازدهی صندوق طلا تقریباً معادل بازدهی سکه (بدون در نظر گرفتن نوسانات حباب) است. اما در مقایسه با طلای زینتی، تفاوت فاحش است.

همانطور که در نمودار بالا به وضوح مشخص است، صندوق طلا (خط آبی روشن) و طلای ۱۸ عیار (خط نارنجی) مسیری بسیار شبیه به هم و با نوسانات منطقی را طی کردهاند. این موضوع به خوبی نشان میدهد که بازدهی این دو گزینه، بسیار نزدیک به ارزش ذاتی و واقعی طلاست. در مقابل، سکه امامی (خط زرد) اگرچه در مقاطعی به دلیل رشد حباب، بازدهی بیشتری داشته، اما نوسانات بسیار شدیدتری را نیز تجربه کرده و در نهایت، بازدهی کمتری نسبت به صندوق طلا و طلای ۱۸ عیار به ثبت رسانده است. این نمودار به صورت بصری ثابت میکند که ریسک حباب سکه چگونه میتواند بازدهی نهایی شما را تحت تاثیر قرار دهد.

تحلیل طلا ۱۸ عیار و صندوقهای طلا را در فراز دنبال کنید.

چگونه بهترین گزینه را انتخاب کنیم؟

برای انتخاب بین طلای فیزیکی و صندوق طلا، به نکات زیر توجه کنید تا گزینهای که با اهداف مالی و ترجیحات شخصیتان همخوانی دارد را پیدا کنید.

هدف سرمایهگذاری

- اگر حفظ ارزش دارایی در برابر تورم و نگهداری طولانیمدت مدنظرتان است، طلای فیزیکی میتواند گزینه بهتری باشد. این نوع سرمایهگذاری برای افرادی مناسب است که میخواهند سرمایهشان را در بلندمدت و به شکل ملموس نگهداری کنند.

- در صورتی که هدف شما کسب سود در کوتاهمدت یا میانمدت است و تمایل به خرید و فروش سریع دارید، صندوق طلا به دلیل نقدشوندگی بالا و راحتی خرید و فروش آنلاین، گزینه مناسبتری است.

تحمل ریسک

- برای افرادی که تحمل کمتری نسبت به ریسکهای مدیریتی و نوسانات اقتصادی دارند، طلای فیزیکی گزینهای مطمئنتر است؛ زیرا تحت تاثیر تصمیمات مدیریتی صندوقها قرار نمیگیرد.

- اگر مشکلی با پذیرش ریسکهای اقتصادی و مدیریتی صندوقها ندارید و به دنبال سرمایهگذاری متنوع و بدون دغدغه نگهداری هستید، صندوق طلا میتواند مناسبتر باشد

بودجه و هزینههای مرتبط

- اگر هزینههای خرید، فروش و نگهداری طلا (مثل اجرت و هزینه نگهداری در گاوصندوق) برایتان مسئلهساز است، صندوق طلا که کارمزدهای مشخص و شفافتری دارد، ممکن است هزینه کمتری برایتان داشته باشد. صندوقها همچنین به شما این امکان را میدهند که با مبالغ کمتری نسبت به طلای فیزیکی سرمایهگذاری کنید.

- طلای فیزیکی به دلیل اجرت و کارمزدهای بالاتر خرید، برای سرمایهگذاریهای بلندمدت به صرفهتر خواهد بود، مخصوصاً در صورتی که بودجه شما اجازه خرید شمش طلا یا سکههای کماجرت را بدهد.

نقدشوندگی و دسترسی به سرمایه

- هم صندوق طلا و هم طلای فیزیکی از نقدشوندگی بالایی برخوردارند.

علاقه شخصی به دارایی فیزیکی

- برخی افراد از داشتن طلا به صورت فیزیکی لذت میبرند و حس مالکیت بالاتری نسبت به آن دارند؛ این افراد به طور کلی تمایل بیشتری به خرید طلای فیزیکی دارند.

- در مقابل، اگر مدیریت و نگهداری فیزیکی طلا برای شما وقتگیر یا پرهزینه است و ترجیح میدهید سرمایهگذاری را به صورت دیجیتال و از راه دور انجام دهید، صندوقهای طلا میتوانند مناسبتر باشند.

| نوع سرمایهگذار | ویژگیهای اصلی | بهترین گزینه پیشنهادی | دلیل انتخاب |

| سرمایهگذار سنتی | به دنبال حس مالکیت فیزیکی، عدم اعتماد به ابزارهای آنلاین | طلای آبشده یا سکه | لذت و اطمینان از داشتن دارایی فیزیکی |

| سرمایهگذار مدرن | به دنبال سهولت، سرعت و دوری از دردسر | صندوق طلا (ETF) | خرید و فروش آنی با چند کلیک، بدون ریسک نگهداری |

| سرمایهگذار خرد | سرمایه کم (مثلاً زیر ۱۰ میلیون تومان) | صندوق طلا (ETF) | امکان خرید حتی با سرمایه بسیار اندک |

| سرمایهگذار کلان | سرمایه زیاد، نگران امنیت | ترکیبی (بخشی صندوق طلا، بخشی طلای فیزیکی در صندوق امانات) | توزیع ریسک و بهرهمندی از مزایای هر دو روش |

سخن آخر

انتخاب بین طلای فیزیکی و صندوق طلا بستگی به شرایط مالی، اهداف سرمایهگذاری و سطح تحمل ریسک شما دارد. هر یک از این گزینهها مزایا و معایب خاص خود را دارند که میتوانند به روشهای مختلف در تحقق اهداف مالی به شما کمک کنند. سرمایهگذاری در طلای فیزیکی میتواند حس امنیت و مالکیت مستقیم ایجاد کند، در حالی که صندوق طلا به شما این امکان را میدهد که بدون دغدغه نگهداری فیزیکی، سرمایهگذاری منعطفتری داشته باشید. بدین ترتیب تصمیمگیری آگاهانه با توجه به نیازهای مالی، نوع دارایی مورد علاقه و میزان ریسکپذیری شما میتواند به دستیابی به نتایج مطلوب کمک کند.

سوالات متداول

- آیا صندوق طلا امنیت بیشتری نسبت به طلای فیزیکی دارد؟

بله، از نظر امنیت صندوق طلا نسبت به طلای فیزیکی دست بالا را دارد. نگهداری طلای فیزیکی با ریسکهایی مثل سرقت، آسیبدیدگی و نیاز به مکان امن همراه است؛ اما صندوق طلا به دلیل عدم نیاز به حمل و نگهداری فیزیکی از این ریسکها در امان است.

- آیا خرید طلای فیزیکی بهصرفهتر از صندوق طلا است؟

این موضوع به عوامل مختلفی بستگی دارد. طلای فیزیکی نیاز به پرداخت اجرت ساخت (در صورت خرید طلای زینتی) و مالیات دارد، در حالی که صندوقهای طلا کارمزد کمتری دارند و معمولاً از مالیات معاف هستند. با این حال، در صندوقها باید کارمزدهای مدیریتی را نیز در نظر گرفت. اگر هدف شما سرمایهگذاری کوتاهمدت است، طلای فیزیکی به دلیل نوسانات قیمتی ممکن است هزینه بیشتری به همراه داشته باشد، اما صندوق طلا با کارمزد پایینتر و هزینههای کمتر میتواند بهصرفهتر باشد.

- کدام گزینه برای سرمایهگذاری بلندمدت مناسبتر است؟

صندوق طلا معمولاً برای همه نوع سرمایهگذاری ازجمله کوتاه، میان و بلندمدت مناسبتر است. در صندوق طلا مدیران حرفهای سبد را مدیریت کرده و با تنوعبخشی به داراییها، ریسک سرمایهگذاری را کاهش میدهند. از طرف دیگر، طلای فیزیکی در بلندمدت نیز به عنوان یک دارایی ضد تورمی عمل میکند، اما نگهداری آن بهویژه در بلندمدت با چالشهای بیشتری همراه است.

- آیا صندوق طلا به اندازه طلای فیزیکی ارزشمند است؟

ارزش واحدهای صندوق طلا بهطور غیرمستقیم به قیمت روز طلا و سکه وابسته است، بنابراین میتوان گفت که صندوق طلا تقریباً معادل با طلای فیزیکی ارزشمند است.

- آیا میتوان طلا را در صندوقها به پول نقد سریعاً تبدیل کرد؟

بله، صندوقهای طلا از نقدشوندگی بالایی برخوردارند و در روزهای شنبه تا چهارشنبه از ساعت ۱۱.۳۰ تا ۳ بعد ازظهر میتوان واحدهای آن را از طریق بازار بورس به پول نقد تبدیل کرد.

- تفاوت صندوق طلا با سهام طلا چیست؟

صندوق طلا سرمایهگذاری غیرمستقیم روی طلا است و عمدتاً شامل خرید سکه و اوراق مبتنی بر طلا میشود، در حالی که سهام طلا سهام شرکتهایی است که در استخراج، تولید و فروش طلا فعالیت دارند. به این ترتیب، بازدهی سهام طلا بیشتر به عملکرد شرکتها و شرایط بازار سهام وابسته است، در حالی که بازدهی صندوق طلا مستقیماً به قیمت طلا و سکه وابسته است.

- آیا امکان کلاهبرداری در صندوقهای طلا وجود دارد؟

صندوقهای طلا تحت نظارت سازمان بورس و اوراق بهادار فعالیت میکنند و معاملات آنها شفاف و قانونی است. بنابراین، امکان کلاهبرداری در صندوقهای رسمی تقریباً وجود ندارد. با این حال، باید از انتخاب صندوقهای معتبر و ثبتشده اطمینان حاصل کرد.

- کدام روش برای حفظ ارزش داراییها در برابر تورم بهتر است؟

هر دو روش طلای فیزیکی و صندوق طلا میتوانند در برابر تورم از داراییها محافظت کنند، زیرا طلا بهعنوان یک دارایی ضد تورمی شناخته میشود. اما صندوقهای طلا با توجه به نقدشوندگی بالا و هزینههای کمتر معمولاً انتخاب مناسبی برای مقابله با تورم هستند، بهویژه اگر به دنبال سرمایهگذاری غیرمستقیم و کمهزینه باشید.

- اگر کارگزاری یا مدیر صندوق ورشکست شود، پول من چه میشود؟

داراییهای صندوق کاملاً از داراییهای مدیر آن جداست و در حسابهای امانی نگهداری میشود. در صورت بروز هرگونه مشکل برای مدیر، سازمان بورس مدیریت صندوق را به یک نهاد معتبر دیگر واگذار میکند و سرمایه شما کاملاً محفوظ است.

- آیا میتوانم با خرید واحدهای صندوق طلا، طلای فیزیکی تحویل بگیرم؟

خیر، این امکان برای سرمایهگذاران خرد وجود ندارد. شما فقط میتوانید واحدهای صندوق را در بورس فروخته و معادل ریالی آن را دریافت کنید.

بیشتر از 10 سال هست که زندگی من به بازارهای مالی گره خورده و انواع سبکهای تحلیلی و تولید محتوا در این زمینه رو امتحان کردم. در این میان ریسرچ در بازار ارز دیجیتال و تحلیل فاندامنتال نسبت به بقیه موارد خیلی بیشتر برام جذابیت دارند و در تلاش هستم که بتونم با قلمی ساده و روان، اطلاعات آموزشی و تحلیلی دقیق رو در اختیار مخاطبینم بزارم.